【移動平均線の設定方法】

前回更新した記事でも予告したように、今回から約2週間ほどかけてあらゆるテクニカル指標を紹介・解説していきたいと思います

“あらゆる”とは言っても、これまでの経験から実際にトレードをする上で有効であると考えたものに限ります

実際に移動平均線や一目均衡表、ボリンジャーバンドなどといった言葉自体は聞いたことがあったとしてもそれらの有効的な使い方をいまいち理解できていないトレーダーが多いように思えます

その理由の1つは、本屋に売っている投資関連の本にはそれらの詳細については書かれていないからです

書籍に書いてあるのは基本的な使い方に過ぎず、それを完全に信じきったところで勝てませんし、それが投資をしている人の大半が利益を上げることが出来ていない理由の1つになっていると思っています

今回はテクニカル指標の解説第一弾として、最も広く知られている指標の1つであろう移動平均線について書いていきたいと思います

移動平均線の設定方法は?

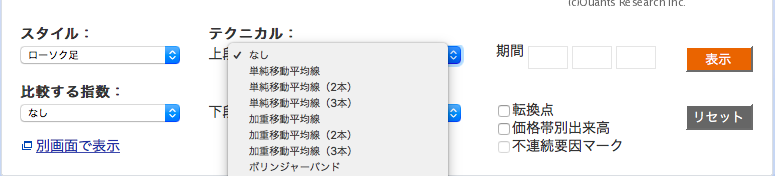

今回は移動平均線の設定方法について、SBI証券の画面を使って解説していきたいと思います(当然ながら既に知っている人については読み飛ばして下さい)

こちらは日経平均株価の日足チャートになりますが、今回はそんなことはどうでも良いです

今チャートには何も表示されていない状態になりますが、画面下方の赤い四角で囲まれている部分に注目して下さい

“上段”はテクニカル指標、“下段”はオシレーター指標を指していますが、今回はチャート部分に表示する指標になるので上段部分をカスタマイズしていくことになります

続いて、上段と書いてある部分の右にある枠をクリックすると何種類ものテクニカル指標の候補が登場しますので、この中から今回は単純移動平均線(3本)を選択して下さい

3本である理由は非常にシンプルで、2本よりも3本の方が判断材料が増えてトレンドの把握や今後の展開予測などをより正確に出来るようになるからです

3本の単純移動平均線を表示したチャートが上の画像になります

期間についてですが、初期設定ですとSBI証券の場合には5日・25日・50日になりますが、基本的にはこのまま変えない方が良いと考えています

中には75日移動平均線や200日移動平均線などを設定する人もおり、正直これに関しては色々なものを試してみて自分自身にあっているものを見つけて下さいと言うしかないです

ただ、自動で設定された数値というのはそれだけ使っている人が多いと判断することができ、チャートは投資家・トレーダーの間の需給関係で形成されることを考えると、より多くの人が使っているものを素直に使った方が良いのは当然ですよね?

ただ、200日移動平均線に関しては機関投資家のおおまかな動きを捉える上では重要になり、簡単に説明すると200日移動平均線が上向いている時には機関投資家が買っている、下向いている時には機関投資家が売っていると判断する材料の1つになり得ますので併せて確認することをオススメします

【移動平均線を使って確認するのはトレンドと乖離率】

見出しにもあるように、移動平均線を使うことで投資における重要事項2つ:トレンドと乖離率を把握することが出来ます

投資には順張りと逆張りの2パターンが存在しますが、投資初心者に対して圧倒的にオススメしたいのは順張りです

ここで質問!

機関投資家(証券会社など)が買ってる時にあえて売りから入りますか?

この質問にイエスと答える人は正直言って投資のセンスはないです

個人投資家の資金力には限界があり、たった1人の力でトレンドを形成することは100%不可能ですよね

先ほどの200日移動平均線の例でも挙げましたが、トレンドを形成しているのは絶大な資金力を持っている機関投資家と呼ばれる大口です

底や天井はしっかりと見極めなければなりませんが、基本的に機関投資家が買っている時には価格は上がり、売っている時には下がります

なので、機関投資家の動きに素直になること=トレンドに素直になること、すなわり順張りをするということなんですね

とはいえ、先ほども申し上げたように底や天井を見極めることが出来なければ大損するリスクも小さくありません

ここで考えなくてはならないのが、移動平均線を使って把握することが出来る要素の2つ目:乖離率(買われ過ぎ・売られ過ぎ)になります

この買われ過ぎ・売られ過ぎにはいくつかのパターンがあるので、この際に全て覚えてしまいましょう

“いくつかのパターン”と書いただけで、もしかしたら既にピーンときている方もいるかもしれないですが、これから紹介するのは…

「グランビルの法則」

になります

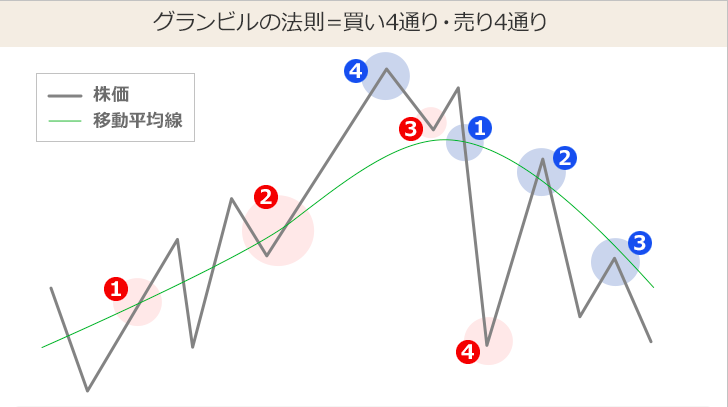

グランビルの法則ではチャートと移動平均線の位置関係で考えられるのが一般的です

もちろん、デイトレードや長期投資などによって参考にする移動平均線は異なりますが、ここでは最も機関投資家の動きに忠実である200日移動平均線の場合を考えていくことにします

上の画像で移動平均線に注目してみると、左半分は移動平均線が上向いているので上昇トレンド、右半分は下向いているので下落トレンドであると判断することが出来ます(ここまでは大丈夫ですよね?)

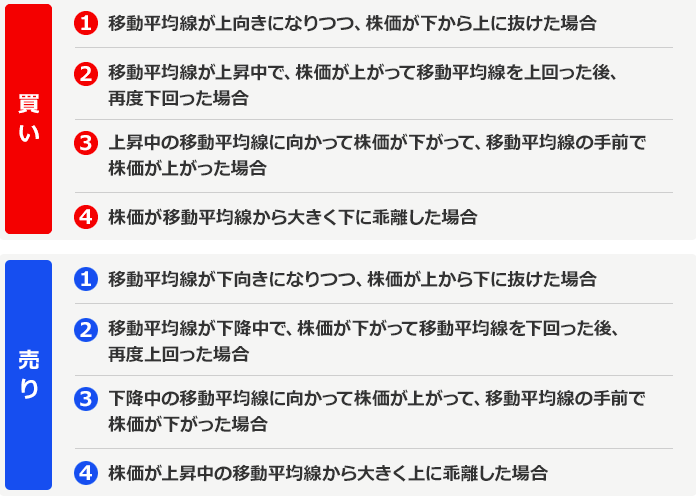

グランビルの法則には4つの買いパターンと4つの売りパターンが存在します

画面左半分(上昇トレンド)では3つの買いパターンと1つの売りパターン、右半分(下落トレンド)では1つの買いパターンと3つの売りパターンがあります

どういう場合に買い・売りなのかについては上に説明文も貼り付けておいたので読んでおいて欲しいのですが、それでも皆さんの中にはある疑問があるかもしれません

上昇トレンド中の売り・下落トレンド中の買いとは?

これに関して、先ほど推奨した“順張り”とは逆の動き、つまり逆張りではないか?と思われるかもしれません

これこそが、移動平均線を表示することで考えなくてはならない「乖離率」というものになります

いくら上昇トレンド(下落トレンド)とは言え、これまでの動きと比較して明らかに急上昇(急降下)したものについては調整局面というものが出てきます

ここで1つ例を見てみましょう

こちらはみんな大好きアマゾン(AMZN)の1年チャートになります

赤丸で囲んだ部分が下落トレンド、青丸で囲んだ部分が上昇トレンドになります

下落トレンドでは長いスパンで見たら右肩下がりにはなっていますが、所々大きく上昇している局面がありますよね

これは下落トレンドの勢いが加速し過ぎた反動で一時的に反発上昇している状態であり、これは上昇トレンドの期間にも同様のことが言えます

これが上昇トレンド中の売りシグナル、下落トレンド中の買いシグナルの正体になります

【パーフェクトオーダーを見つけたら超ラッキー!?】

移動平均線を使ってトレンドの方向性と乖離を見極めることが出来るようになったと思います

最後に、この局面を見つけたらかなりの確率で大相場に乗ることが出来るパターンを紹介したいと思います

見出しにも書いてありますが…「パーフェクトオーダー」です

パーフェクトオーダーとは、文字どおりチャートと移動平均線が完璧な順序・方向性を持っている状態のことを言います

上昇トレンドの場合…

上からチャート・短期移動平均線(5日)・中期移動平均線(25日移動平均線)・長期移動平均線(50日移動平均線)の順番になっており、全てが右肩上がりになっている状態

下落トレンドの場合…

上から長期移動平均線・中期移動平均線・短期移動平均線・チャートの順番に並んでおり、なおかつ全てが右肩下がりになっている状態のことを言います

ゴールデンクロスやデッドクロスもトレンドの転換点としてしばしば参考書には取り上げられていますが、あれらに関しては非常に騙しが多いため私的にはあまりオススメはしません

それと比べて、パーフェクトオーダーに関しては上に書いたような厳しい条件をクリアした状態であり騙しは少ないことに加えて、トレンドの変わり目を捉えることが出来るので大きな利益を取れるし、さらにトレンドの終わりも把握できることからリスク管理にも繋がるわけなんです

パーフェクトオーダーに関しては、参考書を読んでいるだけではなかなか出会うことのない単語ですのでぜひこの場でしっかりと覚えていただけると嬉しいです

今回は、移動平均線について書いてきましたがこれは数あるテクニカル指標の中の1つに過ぎません

しかし、最もポピュラーで使っているトレーダーも非常に多いので、せめてこの記事で説明したことに関してはマスターしておいてください

これをはじめとして、これから複数のテクニカル指標を説明していきますが、それまでに解説したものについては当然覚えたものとして扱っていくのでこの点についてはご了承ください

ブログ購読の登録はこちら

上のフォームにお使いのメールアドレスを入力後、登録ボタンを押してください

これで仮登録が完了し、その後登録いただいたアドレスにメールが届きますので、それに従って認証手続きをしていただくことで登録完了になります

コメント

[…] 【徹底解説】移動平均線の設定方法やオススメの期間は? 移動平均線の設定方法や効果的な使い方について […]